Assurance vie : testez vos connaissances !

Premier outil d’épargne des Français en termes d’encours, l’assurance vie est pourtant souvent mal connue. Examen de quelques vérités qui n’en sont pas toujours… À vous de jouer !

-

Assurance vie, assurance décès, c’est vraiment pas pareil.

En effet, l’assurance vie, dans sa définition commune, est un contrat d'épargne qui permet de préparer un projet d’avenir en se constituant une épargne disponible(1). L'assurance vie comporte également une garantie en cas de décès avec le versement du capital au(x) bénéficiaire(s) désigné(s) par le détenteur du contrat.

L’assurance décès, dans sa définition commune, est uniquement destinée à protéger ses proches en cas de décès. Elle leur garantit le versement d’un capital dont le montant est fixé à la souscription.

(1) À l’exception des contrats non rachetables par nature (tels que les contrats retraite PER, PERP ou Madelin) et des contrats rachetables mais qui font l'objet d'une situation spécifique (nantissement ou acceptation bénéficiaire). -

Sur l'assurance vie, l’épargne est bloquée pendant des années

L’épargne versée sur un contrat d’assurance vie reste toujours disponible(1). En effet, vous pouvez faire un retrait partiel ou total, ou demander une avance.

L'avance est une sorte de prêt avec intérêt sur une partie de l’épargne investie. Elle est adaptée pour répondre à un besoin ponctuel de liquidités, car la somme prêtée n'est pas soustraite de votre épargne qui continue de produire des intérêts.

Le retrait convient pour financer un projet important. La fiscalité en cas de retrait est très avantageuse lorsque le contrat a plus de huit ans, puisque les plus-values retirées sont exonérées d’impôt sur le revenu dans la limite de 4 600 € pour une personne seule et 9 200 € pour un couple marié ou pacsé, soumis à imposition commune (l’épargne reste néanmoins soumise aux prélèvements sociaux).

(1) À l’exception des contrats non rachetables par nature (tels que le PER, le PERP ou le contrat retraite Madelin…) et des contrats rachetables mais qui font l’objet d’une situation spécifique (nantissement ou acceptation bénéficiaire…). -

L’assurance vie est avantageuse en matière de transmission

L’assurance vie peut être avantageuse en cas de transmission du patrimoine car elle permet à l'adhérent (le détenteur du contrat) de désigner librement le ou les bénéficiaires à qui l'épargne sera transmise s'il décède.

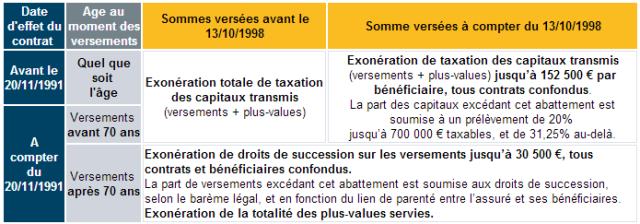

Les sommes seront alors transmises avec la fiscalité spécifique de l’assurance vie, en dehors des règles communes de dévolution successorale. Le conjoint ou le partenaire de Pacs, désigné bénéficiaire, profite d’une exonération totale de taxation. Pour les autres bénéficiaires, la fiscalité diffère selon la date d’effet du contrat, la date de versement des primes et l’âge de l’adhérent au moment de ses versements.

Pour ces derniers, voici les règles applicables* en cas de décès :

* règles applicables aux décès survenus à compter du 1er juillet 2014

-

Le bénéficiaire est obligatoirement quelqu’un de la famille.

Le bénéficiaire du contrat est librement choisi par l’adhérent : il peut aussi bien être un membre de la famille qu’une personne extérieure, voire une association déclarée apte à recevoir des legs*).

Cette particularité permet de protéger ses proches, dans des conditions fiscalement avantageuses. À savoir, également : l’adhérent peut changer le bénéficiaire du contrat quand il le souhaite, dès lors que le bénéfice de celui-ci n’a pas été accepté ou que le contrat n’a pas été nanti.

-

On peut ouvrir un contrat à un petit enfant.

L’ouverture d’un contrat d’assurance vie par un grand-parent au nom d’un petit-enfant est en effet un excellent moyen de l'aider à accomplir ses projets.

Le grand-parent peut faire un don exonéré de droits de mutation à titre gratuit jusqu’à 31 865 € tous les 15 ans*, et ce, à chacun de ses petits-enfants. En plaçant ce don sur un contrat d’assurance vie intergénérationnel, le grand-parent donateur peut aussi choisir la manière et l’âge à partir duquel le petit-enfant pourra disposer de son capital.

(*) Modalités de ce don prévues par la réglementation actuelle, pouvant être révisées.

-

Il faut disposer d’un capital important pour souscrire une assurance vie

Pas besoin de disposer d’un capital important pour ouvrir une assurance vie. Voilà une idée fausse qui a la vie dure ! Des versements programmés mensuels, par exemple, permettent de se constituer progressivement une épargne, presque sans s’en rendre compte. Sur le long terme, un effort d’épargne régulier se révèle payant, même s’il est modeste.